E4.2 : Comment réguler le système bancaire

SCIENCE ECONOMIQUE

E4 : CRISES FINANCIERES ET REGULATION DU SYSTEME FINANCIER

E4.2 : COMMENT REGULER LE SYSTEME FINANCIER ?

|

Questionnements |

Objectifs d’apprentissage |

|

Comment expliquer les crises financières et réguler le système financier ? |

- Connaître les principaux instruments de régulation du système bancaire et financier qui permettent de réduire l’aléa moral des banques : E421

supervision des banques par la banque centrale, ratio de solvabilité. E422

1 semaine (5h) |

E421 : LES BANQUES DANS LE SYSTEME FINANCIER MONDIAL

Connaître les principaux instruments de régulation du système bancaire et financier (A) qui permettent de réduire l’aléa moral des banques (B) .

3h

A) Qu'est-ce que le système financier ?

Le système financier contemporain s’inscrit dans une logique de globalisation financière*.

Ce terme désigne le processus de libéralisation quasi complète des échanges de capitaux depuis le début des années 80, débouchant sur la réalisation d'un marché mondial des capitaux dérèglementé.

Le phénomène de globalisation financière est le résultat d'une triple évolution dite des « 3D » - décloisonnement, déréglementation, désintermédiation :

- Décloisonnement : processus de suppression des barrières entre les compartiments des marchés de capitaux, conduisant à une interdépendance des prix entre les différents marchés mondiaux. Une modification des prix sur un marché donné (par exemple, le prix du blé) peut donc avoir des incidences sur la structure des prix des autres marchés (le marché du dollar par exemple).

- Déréglementation : assouplissement ou suppression des règles encadrant les transactions financières. Par exemple, libéralisation du marché des changes, autrefois soumis directement au contrôle des banques centrales.

- Désintermédiation : recours croissant des agents non financiers (ANF) au marché financier pour couvrir leur besoin de financement, par émission d'actions ou d'obligations, au détriment des crédits bancaires. Ce processus s'oppose donc à l'intermédiation financière : situation dans laquelle une institution financière collecte des ressources auprès de ceux qui ont des excédents et effectue des prêts au profit de ceux qui ont des déficits.

DOCUMENT 4 : Taux d'intermédiation financière* en France entre 1970 et 2005 (en%).

|

1970 |

1978 |

1982 |

1996 |

2005 |

|

54,92 |

66.81 |

62,99 |

33,66 |

40,9 |

*Taux d'intermédiation financière au sens étroit : part des financements accordés par les institutions financières dans le total des financements de l'économie.

Source ; D'après IDÉES, n°148, Juin 2007.

Questions :

1) Présentez le document.

2) Quelle évolution nous donne-t-il ?

3) Que signifie cette évolution ?

4) Comment l’expliquer ?

Ces réformes libérales ont permis le développement d’un système financier intégré et global : les arbitrages faits sur un marché à n’importe moment et n’importe où sont coordonnées et dépendantes relativement à l’ensemble des autres marchés. Cette globalisation des flux de capitaux est notamment permise par le développement des technologies informatiques et l’engagement de grands acteurs financiers, à l’origine d’innovations financières.

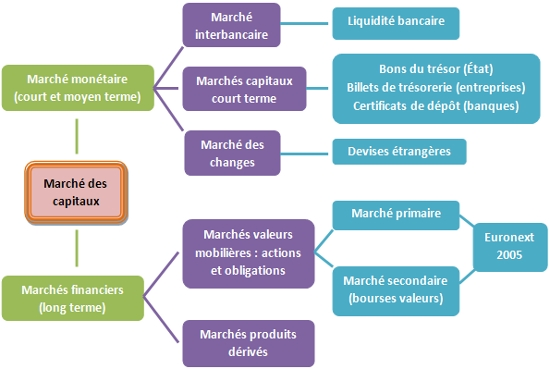

Quels sont les principaux marchés financiers ?

Les marchés de capitaux* peuvent se décomposer en 2 marchés selon la durée des financements (court terme : moins de 1 an / long terme) :

=> Le marché monétaire désigne le marché sur lequel sont cotés des taux d'intérêt à court terme (moins d'un an).

Il permet aux acteurs économiques (Banques, états et entreprises) de trouver des moyens de financement à court terme (mois de 1 an) pour faire face aux contraintes de leur trésorerie. Il est lui-même subdivisé en 4 compartiments :

- Le marché monétaire interbancaire sur lequel les banques se prêtent et s'empruntent entre elles des liquidités sous forme de monnaie Banque centrale. Lorsque la Banque centrale apporte des liquidités sur le marché monétaire, ce dernier est dit "ouvert" (open market).

- Le marché des Bons du Trésor, titres à court terme émis par les États et négociés par les investisseurs sur le marché secondaire.

- Le marché des billets de trésorerie, sur lequel les entreprises émettent des titres de financement à court terme.

- Le marché des changes, sur lequel s'achètent et se vendent des devises.

=> Le marché financier est le marché des capitaux à long terme.

Le marché des capitaux est composé de différents segments articulés entre eu

On peut distinguer 3 grands compartiments :

- Le marché des actions, lui-même divisé en un marché primaire, sur lequel les entreprises émettent les titres, et un marché secondaire (la « bourse »), sur lequel les titres émis sont échangés.

- Le marché obligataire est un marché où sont émises et échangées les obligations des entreprises ou des collectivités publiques.

- Le marché des autres produits financiers ou produits dérivés (assurances notamment).

Ces marchés permettent l'échange d'actifs financiers.

Comment fonctionnent les marchés financiers ? ? Révisions ...

Le marché international des capitaux est un marché intégré : toute modification de l'équilibre sur l'un des segments entraîne une modification instantanée de l'équilibre sur les autres compartiments. Il s'ensuit une très forte volatilité des marchés, accrue par la très grande perméabilité des différents compartiments à la diffusion d'informations, source continue de révision des anticipations des opérateurs. On parle alors d'arbitrages pour désigner les différents mouvements des investisseurs sur les marchés selon les perspectives de profit ou de plus-value (ROE : return of equity – retour sur investissement) à court, moyen ou long terme.

Circulation de l'information => arbitrages des acteurs sur un marché intégré => déplacements rapides des capitaux entre des marchés perméables => forte volatilité des cours => nouveaux arbitrages dont comportements mimétiques, spéculation, …

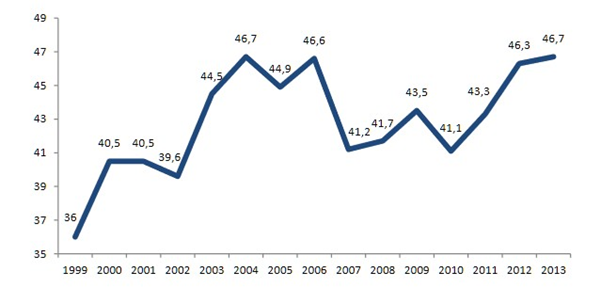

DOCUMENT 5 : Taux de détention par les non-résidents du capital des sociétés françaises du CAC 40 * (en %)

Source : « La part des non-résidents dans l’économie française », AFEP (Association française des entreprises privées), Flash Eco, décembre 2014.

* CAC 40 : désigne les quarante entreprises françaises ayant la plus grande capitalisation boursière.

Questions :

1) Présentez le document.

2) Quelles caractéristiques du système financier ce document illustre-t-il ?

Quels sont les principaux acteurs des marchés financiers ?

Les banques, les assurances, les fonds, les entreprises, mais aussi les États, sont les acteurs de la globalisation financière. Venus d’horizons et domaines différents, ces acteurs sont marqués par une internationalisation du capital, au soutien d’une économie de plus en plus globalisée (cf. fragmentation de la chaîne de valeur).

=> Les fonds sont des structures de collecte d'épargne intervenant de manière significative sur les différents segments du marché international des capitaux. On distingue des fonds actions, monétaires, obligataires, matières premières... dont l'intervention, souvent liée à des retraits ou apports d'épargne par les investisseurs, contribue de manière significative à la formation des équilibres de marché. Parmi ces fonds, les investisseurs institutionnels désignent les banques, compagnies d'assurance, caisses de retraite, fonds communs de Placement ou SICAV. Leur rôle est majeur car ce sont des acteurs qui dans une large mesure définissent la valeur boursière des entreprises.

=> Les entreprises participent elles aussi au processus de globalisation financière. Leur financement est par exemple devenu international et la gestion de leurs avoirs en devises, associés par exemple à un flux d'exportations, obéit désormais à une logique d'anticipation sur l'évolution des cours de change.

=> Les États participent, à travers leur politique d'émission de titres, à la globalisation financière. Ainsi, la part de dette publique détenue par les non-résidents est de plus en plus importante.

=> Agissant pour leur propre compte ou celui de leurs clients, les banques sont des acteurs majeurs de la globalisation. Elles ont le pouvoir, par un simple jeu d'écritures, de transférer instantanément des capitaux d'un pays à un autre. Disposant pour certaines d'entre elles d'un portefeuille internationalement diversifié d'actifs financiers, elles jouent également un rôle déterminant dans la formation des équilibres de marché, sur chacun des compartiments.

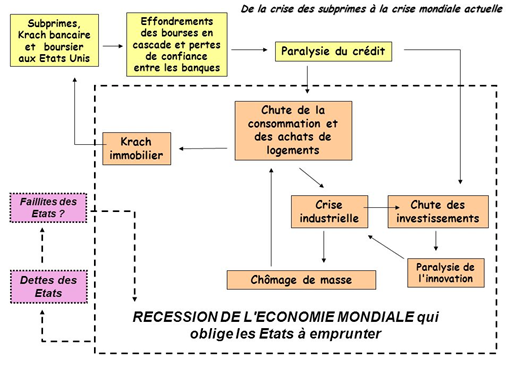

Comme nous l’avons dans le cadre de l’étude des crises financières, les banques sont au cœur des canaux de transmission entre crise financière et économie réelle. A la fois productrices d’actifs financiers et clientes des autres banques, leur rôle est capital dans le fonctionnement de la finance et de l’économie. C’est leur activité qui va permettre le financement de l’économie réelle par le niveau des crédits accordés (création monétaire). Cette capacité est déterminée par leur équilibre financier qui peut être fragilisé par l’éclatement des bulles spéculatives. Réguler l’activité financière des banques est une façon pour les états de contrôler les risques de contagion entre crise financière et économie réelle.

B) « Too big to fail » : Pourquoi les banques ont commis un aléa moral ?

L'instabilité sur les marchés financiers peut également naître en raison du développement de nouveaux instruments financiers, à l'instar de la titrisation, technique massivement utilisée par les banques à partir des années 2000. La titrisation permet en effet de transformer des crédits bancaires en titres négociables, cédés ensuite à d'autres investisseurs avec les risques qu'ils comportent. Avec la titrisation, la relation traditionnelle entre la banque et le client emprunteur, qui permet d'évaluer correctement le risque de crédit*, est passée au second plan, les banques vendant les crédits qu'elles accordent à d'autres acteurs financiers.

L'économie, mode d'emploi -Que sont les produits dérivés?

En période de bulle boursière, le contrôle du risque de crédit par les banques peut se relâcher et conduire à sous-évaluer les possibles défauts de remboursement des emprunteurs. Depuis 2007, l'action des Etats, mais aussi des Banques centrales en tant que prêteurs en dernier ressort afin de restaurer la confiance et soutenir le crédit par le sauvetage de certains établissements bancaires menacés de faillite, a également démontré les risques d'aléa moral* (certains acteurs financiers adoptent des comportements opportunistes et accroissent leur prise de risque, les coûts étant ensuite supportés par la collectivité) : convaincues qu'elles seraient financées en cas de faillite, les banques ont pris d'avantage de risque, sous-évaluant les risques de crédit (« Too big to fail »).

En effet, la défaillance d'un établissement financier de taille importante peut toutefois entraîner un phénomène de panique bancaire (une ruée vers les guichets) et générer un risque systémique lorsque la confiance des agents économiques s'effondre. Devant ces risques, les banques ont anticipé qu'elles seraient aidées en cas de grosses difficultés par les états, ce qui les a incités à prendre davantage de risques. Et à la suite, la nécessité pour les états de s’endetter pour les soutenir financièrement.

C'est pourtant ce mécanisme qui s'est produit lors de la faillite de la banque américaine Lehman Brothers en 2008.

Il y a dix ans : la faillite de Lehman Brothers déclenche la crise ...

La crise financière, la faillite de Lehman Brothers - YouTube

Too Big to Fail - Extrait - Les dirigeants des Grandes Banques ...

Too Big to Fail ( extrait VF ) - YouTube

Dans le cadre de la crise de 2008, C’est à cause de l’aléa moral que les banques ont contribué à créer la bulle spéculative de l’immobilier qui, en éclatant, a affaibli leurs fonds et donc contracté le crédit. Réduire le risque de l’aléa moral, c’est donc réduire les risques de transmission des crises financières à l’économie réelle.

E422 : REDUIRE L’ALEA MORAL- LES PRINCIPAUX INSTRUMENTS DE REGULATION DU SYSTEME BANCAIRE :

Supervision des banques par la banque centrale (A), ratio de solvabilité (B)..

2h

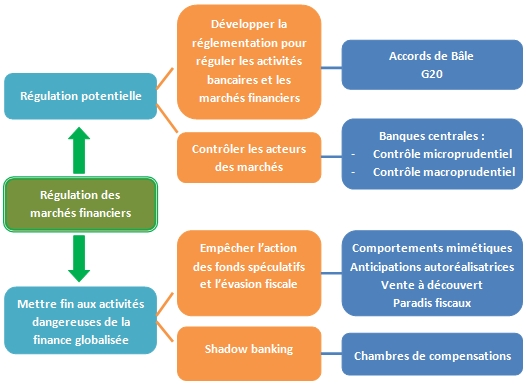

La crise financière de 2007 a démontré les failles en matière de régulation du système financier mondial, notamment en ce qui concerne le contrôle des risques encourus dans le cadre des innovations financières en plein essor depuis les années 1990 (produits dérivés, titrisation). Les Etats ont réaffirmé, lors des rencontres internationales (G20), leur volonté de renforcer la régulation* du secteur financier, soit l'ensemble des règles juridiques qui organisent et encadrent le secteur financier et permettent d'assurer le bon fonctionnement des marchés financiers.

Parmi l’ensemble des mesures de régulation, nous nous intéresserons ici aux actions à destination du système bancaire. La régulation du système bancaire avait 2 objectifs prioritaires : rétablir la confiance dans les banques et réduire l’aléa moral.

A) Comment restaurer la confiance ? Superviser les banques

Les banques ne sont pas des entreprises comme les autres. Elles jouent un rôle majeur dans le circuit économique et constituent un rouage essentiel pour les investissements, la consommation, et donc l’emploi. Pour que chacun ait confiance dans la stabilité du système financier, il faut que les banques soient contrôlées par un organisme reconnu pour son indépendance et son expertise. En France, l’ACPR (Autorité de contrôle prudentiel et de résolution), qui bénéficie des moyens fournis par la Banque de France, assure cette mission de supervision et de protection de la clientèle des banques.

Qu'est-ce que l'ACPR ?

https://www.youtube.com/watch?v=XBcI2X2ZVZc

https://www.youtube.com/watch?v=89iDJP7lF-8

L’ACPR agit dans le cadre européen de l’Union bancaire et du Mécanisme de surveillance unique (MSU), tout en exerçant parallèlement des missions nationales :

- l’ACPR participe au processus permettant aux établissements d’exercer leurs activités : l’agrément est indispensable pour ouvrir une banque ; elle s’assure de la fiabilité des dirigeants et de l’organisation ;

- l’ACPR participe à l’élaboration des règles de prudence et de sécurité destinées à mesurer et limiter les risques, afin d’éviter les faillites de banques;

- l’ACPR exerce une surveillance permanente pour s’assurer du respect des règles édictées. Tous les établissements doivent : pouvoir rembourser à tout moment les déposants, car la confiance dans la sécurité des dépôts est impérative ; maîtriser leurs risques financiers pour ne pas se mettre en danger, ni les autres établissements et l’ensemble du système.

- l’ACPR assure le contrôle du secteur des assurances ;

- l’ACPR est partie prenante à la lutte contre le blanchiment de capitaux et contre le financement du terrorisme.

B) Comment réduire l’alea moral ? Contrôler le ratio de solvabilité

Les banques se doivent d’être d’une grande solidité financière compte tenu des effets d’une faillite éventuelle d’une banque sur la stabilité de tout le système financier et, au-delà, de l’économie tout entière.

Cette solidité financière est essentiellement mesurée par le montant des fonds propres de la banque qui détermine sa capacité à faire face aux risques éventuels liés à ses activités (non-remboursement de crédits distribués ou autres pertes de valeur de ses actifs).

Les banques doivent être en permanence solvables, c’est-à-dire la capacité à payer les dettes et à pouvoir faire face à leurs engagements à tout moment. En effet, si les clients de la banque qui ont déposé chez elle leur argent (dépôts à vue) doutent de sa solidité financière, ils risquent de perdre confiance et de retirer leurs dépôts, précipitant la banque (et tout le système s’il s’agit d’une banque importante) dans des difficultés majeures.

C’est pourquoi La Banque des Règlements Internationaux (BRI) dont le siège est à Bâle (Suisse) a établi des ratios de solvabilité que toutes les banques doivent respecter. Le Comité de Bâle de la BRI, a adopté le 12 septembre 2010 de nouvelles règles concernant les fonds propres des banques (règles dites de Bale III), notamment pour tirer les leçons de la crise de 2008.

Le ratio de solvabilité* est le rapport entre le montant des fonds propres de la banque et la somme des risques et engagement pris par les banques (= « les actifs pondérés par leurs risques »).

Que sont les fonds propres d'une banque ? https://www.dailymotion.com/video/xxn0ry

Les fonds propres d’une banque regroupent le capital apporté par les actionnaires et les profits de la banque (réserves). Ils constituent les fonds à la disposition des dirigeants responsables pour faire face à tout imprévu ou accident. Les fonds propres sont la propriété des actionnaires par quoi ils ont droit à recevoir une partie des bénéfices quand ils existent.

Il s’agit de s’assurer que la banque est capable de faire face à une baisse de valeur de ses actifs ou à des demandes de retrait de fonds de la part de ses clients. Ainsi, plus une banque s’engage sur les marchés en prenant des risques et plus elle doit avoir en réserve X% des ces risques en fonds. Cela oblige donc soit à solliciter les actionnaires, soit à réduire les réserves, soit à réduire les dividendes et profits réalisés.

C’est donc une limite aux prises de risques et à l’aléa moral d’un risque du crédit sous-estimé : plus la banque place à risque et plus elle est obligée de couvrir ses risques en augmentant ses fonds propres (sorte de « matelas de sécurité »).

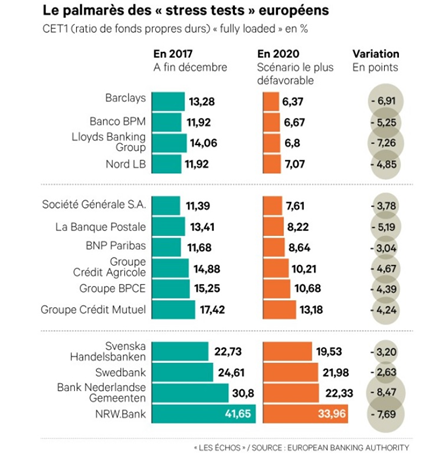

Le ratio de Bâle 3 le plus surveillé actuellement est le « Core Tier 1» (CET1) avec un taux visé de 10,5 % : les banques doivent avoir l’équivalent de 10,5% des capitaux qu’elles placent à risque dans leurs fonds propres. Ce taux est considéré comme suffisamment dissuasif pour éviter l’aléa moral mais pas au point de décourager la création monétaire dont l’économie a besoin.

Début novembre, l’Autorité Banque Européenne (ABE) a publié les résultats des stress test des banques européennes. L’objectif de ces tests de résistance menés par l’ABE depuis 2009 est de savoir si les banques peuvent survivre à un scénario économique catastrophe.

Sources utilisées :

https://www.bankingsupervision.europa.eu/about/ssmexplained/html/hold_capital.fr.html

https://eduscol.education.fr/document/6170/download